Categorie

Capitale finanziario-monopolistico, Capitale monopolistico-finanziario, Capitalismo monopolistico, Casino Economy, Dinamica stagnazione-finanziarizzazione, Economia di carta, Economia finanziaria vs Economia reale, Economia politica, Finanziarizzazione, FIRE (finanza investimenti e immobili), Foster- John Bellamy, Stagnazione, Tassa Tobin, Teoria economica, Tobin tax

La Redazione

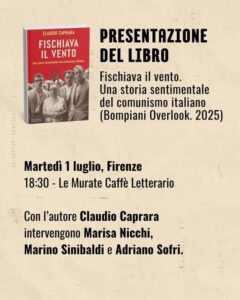

La finanziarizzazione del capitalismo / Foster J.B.

Questo articolo è stato preparato per una tavola rotonda organizzata dall’Union for Radical Political Economics al Left Forum di New York, l’11 marzo 2007.

Capitale finanziario-monopolistico, Capitale monopolistico-finanziario, Capitalismo monopolistico, Casino Economy, Dinamica stagnazione-finanziarizzazione, Economia di carta, Economia finanziaria vs Economia reale, Economia politica, Finanziarizzazione, FIRE (finanza investimenti e immobili), Foster- John Bellamy, Stagnazione, Tassa Tobin, Teoria economica, Tobin tax

I cambiamenti nel capitalismo negli ultimi tre decenni sono stati comunemente caratterizzati usando un trio di termini: neoliberismo, globalizzazione e finanziarizzazione. Sebbene molto sia stato scritto sui primi due, molta meno attenzione è stata data al terzo. Tuttavia, la finanziarizzazione è ora sempre più vista come la forza dominante in questa triade. La finanziarizzazione del capitalismo – lo spostamento di gravità dell’attività economica dalla produzione (e anche da gran parte del crescente settore dei servizi) alla finanza – è quindi una delle questioni chiave del nostro tempo. Più di ogni altro fenomeno, solleva la domanda: il capitalismo è entrato in una nuova fase?

Sosterrò che, sebbene il sistema sia cambiato a seguito della finanziarizzazione, questo non è all’altezza di una fase completamente nuova del capitalismo, poiché il problema fondamentale dell’accumulazione all’interno della produzione rimane lo stesso. Invece, la finanziarizzazione ha portato a una nuova fase ibrida della fase monopolistica del capitalismo che potrebbe essere definita “capitale monopolistico-finanziario”. 2 Invece di avanzare in modo fondamentale, il capitale è intrappolato in un ciclo apparentemente infinito di stagnazione ed esplosione finanziaria. Questi nuovi rapporti economici del capitale monopolistico-finanziario hanno il loro epicentro negli Stati Uniti, ancora l’economia capitalista dominante, ma sono sempre più penetrati nel sistema globale.

Le origini del termine “finanziarizzazione” sono oscure, anche se ha cominciato ad apparire con crescente frequenza all’inizio degli anni ‘1990.3 La questione fondamentale di uno spostamento gravitazionale verso la finanza nel capitalismo nel suo complesso, tuttavia, esiste dalla fine degli anni ‘1960. Le prime figure di sinistra (o forse ovunque) a esplorare sistematicamente questa questione sono state Harry Magdoff e Paul Sweezy, che hanno scritto per Monthly Review. 4

Come ha notato Robert Pollin, uno dei principali analisti della finanziarizzazione che insegna economia all’Università del Massachusetts ad Amherst: “a partire dalla fine degli anni ‘1960 e continuando per tutti gli anni ‘1970 e ‘1980”, Magdoff e Sweezy hanno documentato “la forma emergente di capitalismo che ora è diventata ascendente: il ruolo crescente della finanza nelle operazioni del capitalismo. Questa è stata definita “finanziarizzazione”, e penso che sia giusto dire che Paul e Harry sono stati i primi a notare questo e a richiamare l’attenzione su di esso. Lo hanno fatto con la loro tipica cogenza, padronanza delle basi e capacità di vedere le implicazioni più ampie per una comprensione marxista della realtà”. Come Pollin ha osservato in un’occasione successiva: “Harry [Magdoff] e Paul Sweezy sono stati dei veri pionieri nel riconoscere questa tendenza… [Un] aspetto importante del loro lavoro è stato il fatto che questi saggi [in Monthly Review per oltre tre decenni] hanno tracciato in modo semplice ma convincente dettaglio empirico l’emergere della finanziarizzazione come fenomeno… Non è chiaro quando le persone di sinistra avrebbero notato e dato un senso a queste tendenze senza Harry. insieme a Paolo, avendolo fatto per primo”. 5

Dalla stagnazione alla finanziarizzazione

Nell’analizzare la finanziarizzazione del capitalismo, Magdoff e Sweezy non erano semplici cronisti di una tendenza statistica. Hanno visto questo attraverso la lente di un’analisi storica dello sviluppo capitalista. Forse l’espressione più succinta di questo concetto è stata data da Sweezy nel 1997, in un articolo intitolato “More (or Less) on Globalization”. Lì si riferiva a quelle che chiamava “le tre più importanti tendenze di fondo nella storia recente del capitalismo, il periodo che inizia con la recessione del 1974-75: (1) il rallentamento del tasso di crescita complessivo, (2) la proliferazione mondiale di società multinazionali monopolistiche (o oligipolistiche) e (3) quella che può essere chiamata la finanziarizzazione del processo di accumulazione del capitale”.

Per Sweezy queste tre tendenze erano “strettamente interconnesse”. La monopolizzazione tende ad aumentare i profitti per le grandi aziende, riducendo anche “la domanda di investimenti aggiuntivi in mercati sempre più controllati”. La logica è quella di “sempre più profitti, sempre meno opportunità di investimento redditizie, una ricetta per rallentare l’accumulazione di capitale e quindi la crescita economica che è alimentata dall’accumulazione di capitale”.

Il conseguente “doppio processo di indebolimento degli investimenti reali e di fiorente finanziarizzazione” mentre il capitale cercava di trovare un modo per utilizzare il suo surplus economico, è apparso per la prima volta con il tramonto dell'”età dell’oro dei decenni successivi alla seconda guerra mondiale ed è persistito”, ha osservato Sweezy, “con crescente intensità fino ad oggi”. 6

Questo argomento era radicato nel quadro teorico fornito da Il capitale monopolistico di Paul Baran e Paul Sweezy (1966), che si ispirava al lavoro degli economisti Michal Kalecki e Josef Steindl e andava più indietro nel tempo di Karl Marx e Rosa Luxemburg. L’economia capitalista monopolistica, hanno suggerito Baran e Sweezy, è un sistema enormemente produttivo che genera enormi surplus per la piccola minoranza di monopolisti/oligopolisti che sono i proprietari primari e i principali beneficiari del sistema. In quanto capitalisti, essi cercano naturalmente di investire questo surplus in una spinta verso un’accumulazione sempre maggiore. Ma le stesse condizioni che danno origine a queste eccedenze introducono anche barriere che limitano il loro investimento redditizio. Le multinazionali riescono a malapena a vendere l’attuale livello di beni ai consumatori a prezzi calibrati per produrre il tasso corrente di profitto oligopolistico. La debolezza nella crescita dei consumi si traduce in tagli nell’utilizzo della capacità produttiva, poiché le aziende tentano di evitare la sovrapproduzione e le riduzioni dei prezzi che minacciano i loro margini di profitto. Il conseguente accumulo di capacità produttiva in eccesso è un segnale di allarme per le imprese, che indica che c’è poco spazio per gli investimenti in nuove capacità.

Per i detentori di capitali il dilemma è cosa fare con gli immensi surplus a loro disposizione di fronte alla scarsità di opportunità di investimento. La loro soluzione principale dagli anni ‘1970 in poi è stata quella di espandere la loro domanda di prodotti finanziari come mezzo per mantenere ed espandere il loro capitale monetario. Dal lato dell’offerta di questo processo, le istituzioni finanziarie si sono fatte avanti con una vasta gamma di nuovi strumenti finanziari: futures, opzioni, derivati, hedge fund, ecc. Il risultato è stata una speculazione finanziaria alle stelle che persiste ormai da decenni.

Tra gli economisti ortodossi ce n’erano alcuni che erano preoccupati fin dall’inizio per questa crescita sproporzionata della finanza. Nel 1984 James Tobin, ex membro del Council of Economic Advisers di Kennedy e vincitore del Premio Nobel per l’economia nel 1981, tenne un discorso “Sull’efficienza del sistema finanziario” in cui concluse riferendosi “all’aspetto del casinò dei nostri mercati finanziari”. Come ha detto Tobin al suo pubblico:

Confesso di avere un inquieto sospetto fisiocratico… che stiamo buttando sempre più delle nostre risorse… in attività finanziarie lontane dalla produzione di beni e servizi, in attività che generano elevati compensi privati sproporzionati rispetto alla loro produttività sociale. Ho il sospetto che l’immenso potere del computer venga sfruttato in questa “economia di carta”, non per fare le stesse transazioni in modo più economico, ma per gonfiare la quantità e la varietà degli scambi finanziari. Forse per questo motivo, l’alta tecnologia ha finora prodotto risultati deludenti in termini di produttività in tutta l’economia. Temo che, come Keynes vide anche ai suoi tempi, i vantaggi della liquidità e della negoziabilità degli strumenti finanziari arrivino al costo di facilitare una speculazione all’ennesima potenza, che è miope e inefficiente… Sospetto che Keynes avesse ragione a suggerire che dovremmo fornire maggiori deterrenti alle partecipazioni transitorie di strumenti finanziari e maggiori ricompense per gli investitori a lungo termine. 8

Il punto di Tobin era che il capitalismo stava diventando inefficiente dedicando il suo capitale in eccesso sempre più ad attività speculative, simili a quelle di un casinò, piuttosto che a investimenti a lungo termine nell’economia reale. 9 Negli anni ‘1970 aveva proposto quella che in seguito divenne nota come la “tassa Tobin” sulle transazioni internazionali in valuta estera. Questo è stato progettato per rafforzare gli investimenti spostando il peso dell’economia globale dalla finanza speculativa alla produzione.

In netto contrasto con quelli come Tobin che suggerivano che la rapida crescita della finanza stava avendo effetti dannosi sull’economia reale, Magdoff e Sweezy, in un articolo del 1985 intitolato “L’esplosione finanziaria”, sostenevano che la finanziarizzazione era funzionale al capitalismo nel contesto di una tendenza alla stagnazione:

La società dei casinò, infatti, incanala troppo talento ed energia nei giochi finanziari. Sì certo. Nessuna persona sensata potrebbe negarlo. Lo fa a scapito della produzione di beni e servizi reali? Assolutamente no. Non c’è alcun motivo per supporre che se si potesse deflazionare la struttura finanziaria, il talento e l’energia ora impiegati si sposterebbero in attività produttive. Diventerebbero semplicemente disoccupati e si aggiungerebbero al già enorme serbatoio di risorse umane e materiali inattive del paese. La società dei casinò è un freno significativo alla crescita economica? Ancora una volta, assolutamente no. La crescita che l’economia ha sperimentato negli ultimi anni, a parte quella attribuibile a un rafforzamento militare senza precedenti in tempo di pace, è stata quasi interamente dovuta all’esplosione finanziaria. 10

In questa visione il capitalismo stava subendo una trasformazione, rappresentata dalla complessa relazione in via di sviluppo che si era formata tra stagnazione e finanziarizzazione. Quasi un decennio dopo, in “The Triumph of Financial Capital”, Sweezy dichiarò:

Ho detto che questa sovrastruttura finanziaria è stata la creazione degli ultimi due decenni. Ciò significa che la sua comparsa è stata più o meno contemporanea al ritorno della stagnazione negli anni ‘1970. Ma questo non è in contrasto con tutte le esperienze precedenti? Tradizionalmente l’espansione finanziaria è andata di pari passo con la prosperità dell’economia reale. E’ davvero possibile che questo non sia più vero, che ora, alla fine del XX secolo, sia più vicino il contrario: in altre parole, che ora l’espansione finanziaria non si nutra di un’economia reale sana ma di un’economia stagnante?

La risposta a questa domanda, penso, è sì, è possibile, e sta accadendo. E aggiungo che sono abbastanza convinto che il rapporto invertito tra il finanziario e il reale sia la chiave per comprendere le nuove tendenze dell’economia mondiale.

In retrospettiva, è chiaro che questa “relazione invertita” era una possibilità intrinseca per il capitalismo fin dall’inizio. Ma era una cosa che poteva materializzarsi solo in una fase definita dello sviluppo del sistema. La possibilità astratta risiedeva nel fatto, enfatizzato sia da Marx che da Keynes, che il processo di accumulazione del capitale era duplice: coinvolgeva la proprietà di beni reali e anche la detenzione di crediti cartacei su quei beni reali. In queste circostanze, la possibilità di una contraddizione tra l’accumulazione reale e la speculazione finanziaria era intrinseca al sistema fin dall’inizio.

Sebbene gli economisti ortodossi abbiano a lungo ipotizzato che l’investimento produttivo e l’investimento finanziario siano legati insieme, lavorando sull’assunto semplicistico che il risparmiatore acquisti un diritto finanziario su beni reali dall’imprenditore che poi utilizza il denaro così acquisito per espandere la produzione, questo è noto da tempo per essere falso. Non c’è un nesso diretto tra l’investimento produttivo e l’accumulo di attività finanziarie. È quindi possibile che i due siano “disaccoppiati” in misura considerevole. Tuttavia, senza un sistema finanziario maturo questa contraddizione non andava oltre le bolle speculative che punteggiano la storia del capitalismo, che normalmente segnalano la fine di un boom. Pur presentando gravi perturbazioni, tali eventi hanno avuto un effetto minimo o nullo sulla struttura e sul funzionamento del sistema nel suo complesso.

C’è voluta l’ascesa del capitalismo monopolistico tra la fine del diciannovesimo e l’inizio del ventesimo secolo e lo sviluppo di un mercato per i titoli industriali prima che la finanza potesse prendere il centro della scena, e prima che la contraddizione tra produzione e finanza potesse maturare. Nei primi decenni del nuovo regime di capitale monopolistico, l’investment banking, che si era sviluppata in relazione alle ferrovie, emerse come un centro di potere finanziario, facilitando massicce fusioni aziendali e la crescita di un’economia dominata da gigantesche società monopolistiche. Era l’epoca di J. P. Morgan. Thorstein Veblen negli Stati Uniti e Rudolf Hilferding in Austria svilupparono indipendentemente le teorie del capitale monopolistico in questo periodo, sottolineando in particolare il ruolo del capitale finanziario.

Ciononostante, quando scoppiò il decennio della Grande Depressione, la sovrastruttura finanziaria dell’economia capitalista monopolistica crollò, segnata dal crollo del mercato azionario del 1929. Il capitale finanziario è stato notevolmente diminuito durante la Depressione e non ha svolto alcun ruolo essenziale nella ripresa dell’economia reale. Ciò che ha portato l’economia degli Stati Uniti fuori dalla Depressione è stata l’enorme espansione della spesa militare diretta dallo stato durante la Seconda Guerra Mondiale.

Quando Paul Baran e Paul Sweezy scrissero Monopoly Capital nei primi anni ‘1960, sottolinearono il modo in cui lo stato (spese civili e militari), lo sforzo di vendita, una seconda grande ondata di automobilizzazione e altri fattori avevano sostenuto l’economia capitalista nell’età d’oro degli anni ‘1960, assorbendo il surplus e sollevando il sistema dalla stagnazione. Hanno anche sottolineato la grande quantità di surplus che è andato in FIRE (finanza, investimenti e immobili), ma hanno posto relativamente poca enfasi su questo all’epoca.

Tuttavia, con il riemergere della stagnazione economica negli anni ‘1970, Sweezy, che ora scriveva con Magdoff, si concentrò sempre più sulla crescita della finanza. Nel 1975 in “Banks: Skating on Thin Ice”, essi sostenevano che “l’eccessiva estensione del debito e l’eccessiva estensione delle banche era esattamente ciò di cui c’era bisogno per proteggere il sistema capitalista e i suoi profitti; per superare, almeno temporaneamente, le sue contraddizioni; e per sostenere l’espansione imperialista e le guerre degli Stati Uniti”. 13

Monopolio-Capitale Finanziario

Se negli anni ‘1970 “la vecchia struttura dell’economia, consistente in un sistema di produzione servito da una modesta aggiunta finanziaria” rimaneva ancora – osservò Sweezy nel 1995 – alla fine degli anni ‘1980 questa “aveva lasciato il posto a una nuova struttura in cui un settore finanziario notevolmente ampliato aveva raggiunto un alto grado di indipendenza e si trovava al di sopra del sistema di produzione sottostante”. 14 La stagnazione e l’enorme speculazione finanziaria emersero come aspetti simbiotici della stessa impasse economica profonda e irreversibile.

Questa simbiosi aveva tre aspetti cruciali: (1) La stagnazione dell’economia sottostante significava che i capitalisti erano sempre più dipendenti dalla crescita della finanza per preservare e ampliare il loro capitale monetario. (2) La sovrastruttura finanziaria dell’economia capitalista non poteva espandersi completamente indipendentemente dalla sua base nell’economia produttiva sottostante, quindi lo scoppio di bolle speculative era un problema ricorrente e crescente. 15 (3) La finanziarizzazione, per quanto si estendesse, non avrebbe mai potuto superare la stagnazione all’interno della produzione.

Il ruolo dello stato capitalista è stato trasformato per soddisfare i nuovi imperativi della finanziarizzazione. Il ruolo dello Stato come prestatore di ultima istanza, responsabile della fornitura di liquidità con breve preavviso, è stato pienamente incorporato nel sistema. A seguito del crollo del mercato azionario del 1987, la Federal Reserve ha adottato un’esplicita politica “too big to fail” nei confronti dell’intero mercato azionario, che non ha tuttavia impedito un precipitoso declino del mercato azionario nel 2000. 16

Queste condizioni hanno segnato l’ascesa di quello che io chiamo “capitale finanziario monopolistico”, in cui la finanziarizzazione è diventata una necessità strutturale permanente dell’economia incline alla stagnazione.

Implicazioni di classe e imperiali

Se le radici della finanziarizzazione sono chiare da quanto sopra, è anche necessario affrontare le implicazioni concrete di classe e imperiali. Dati i limiti di spazio, mi limiterò a otto brevi osservazioni.

(1) La finanziarizzazione può essere considerata come un processo in corso che trascende particolari bolle finanziarie. Se guardiamo ai recenti tracolli finanziari a partire dal crollo del mercato azionario del 1987, ciò che è notevole è quanto poco effetto abbiano avuto nell’arrestare o addirittura rallentare la tendenza alla finanziarizzazione. Metà delle perdite di valutazione del mercato azionario dovute al crollo di Wall Street tra marzo 2000 e ottobre 2002 (misurate in termini di Standard and Poor’s 500) erano state recuperate solo due anni dopo. Mentre nel 1985 il debito degli Stati Uniti era circa il doppio del PIL, due decenni dopo il debito degli Stati Uniti era salito a quasi tre volte e mezzo il PIL della nazione, avvicinandosi ai 44 trilioni di dollari del PIL del mondo intero. Il volume medio giornaliero delle transazioni in valuta estera è passato da 570 miliardi di dollari nel 1989 a 2,7 trilioni di dollari nel 2006. Dal 2001 il mercato globale dei derivati su crediti (il mercato globale degli strumenti di trasferimento del rischio di credito) è cresciuto a un tasso di oltre il 100% all’anno. Di importanza relativamente scarsa all’inizio del nuovo millennio, il valore nozionale dei derivati creditizi scambiati a livello globale è salito a 26 trilioni di dollari nella prima metà del 2006. 17

(2) Il capitale finanziario monopolistico è un fenomeno qualitativamente diverso da quello che Hilferding e altri hanno descritto come l’era del “capitale finanziario” dell’inizio del XX secolo, radicata soprattutto nel dominio dell’investment banking. Sebbene gli studi abbiano dimostrato che i profitti delle società finanziarie sono cresciuti rispetto alle società non finanziarie negli Stati Uniti negli ultimi decenni, non c’è una facile divisione tra i due poiché anche le società non finanziarie sono fortemente coinvolte nei mercati dei capitali e monetari. 18 I grandi agglomerati di ricchezza sembrano essere sempre più legati alla finanza piuttosto che alla produzione, e la finanza detta sempre più il ritmo e le regole per la gestione del flusso di cassa delle imprese non finanziarie. Tuttavia, la coalescenza delle società finanziarie e non finanziarie rende difficile vedere che ciò costituisca una divisione all’interno del capitale stesso.

(3) La proprietà di attività finanziarie molto consistenti è chiaramente il principale fattore determinante dell’appartenenza alla classe capitalista. Il divario tra l’alto e il basso della società in termini di ricchezza finanziaria e reddito ha ormai raggiunto proporzioni astronomiche. Negli Stati Uniti, nel 2001, l’1 per cento più ricco dei detentori di ricchezza finanziaria (che esclude il capitale nelle case occupate dai proprietari) possedeva più di quattro volte di più dell’80 per cento più povero della popolazione. L’1 per cento più ricco della popolazione della nazione detiene 1,9 trilioni di dollari in azioni, circa uguali a quelle dell’altro 99 per cento. 19 Il divario di reddito negli Stati Uniti si è ampliato così tanto negli ultimi decenni che il presidente della Federal Reserve Ben S. Bernanke ha pronunciato un discorso il 6 febbraio 2007 su “Il livello e la distribuzione del benessere economico”, evidenziando “una tendenza a lungo termine verso una maggiore disuguaglianza osservata nei salari reali”. Come ha affermato Bernanke, “la quota di reddito al netto delle imposte raccolta dalle famiglie nell’1% più ricco della distribuzione del reddito è aumentata dall’8% nel 1979 al 14% nel 2004”. Nel settembre 2006 i 60 americani più ricchi possedevano una ricchezza stimata in 630 miliardi di dollari, con un aumento di quasi il 10% rispetto all’anno precedente (New York Times, 1 marzo 2007).

La storia recente suggerisce che i rapidi aumenti delle disuguaglianze sono diventati una necessità intrinseca della fase monopolistico-finanziaria del sistema. La richiesta da parte della sovrastruttura finanziaria di nuove iniezioni di liquidità per mantenere le bolle speculative in espansione per evitare che scoppino è apparentemente infinita. Ciò richiede un maggiore sfruttamento e una distribuzione più iniqua del reddito e della ricchezza, intensificando il problema generale della stagnazione.

(4) Un aspetto centrale della dinamica stagnazione-finanziarizzazione è stata la speculazione nel settore immobiliare. Ciò ha permesso ai proprietari di case di mantenere il loro stile di vita in misura considerevole, nonostante i salari reali stagnanti, prendendo in prestito a fronte di un crescente patrimonio immobiliare. Come ha osservato Pollin, Magdoff e Sweezy “hanno riconosciuto prima di chiunque altro l’aumento della dipendenza dal debito da parte delle famiglie statunitensi [attingendo all’espansione del capitale delle loro case] come mezzo per mantenere il loro tenore di vita quando i loro salari hanno iniziato a ristagnare o a scendere”. 20 Ma i bassi tassi d’interesse dall’ultima recessione hanno incoraggiato una vera speculazione nel settore immobiliare, alimentando una bolla immobiliare. Oggi la puntura della bolla immobiliare è diventata una delle principali fonti di instabilità nell’economia statunitense. I rapporti di servizio del debito dei consumatori sono aumentati, mentre l’impennata dei valori delle case da cui i consumatori dipendevano per onorare i loro debiti è attualmente scomparsa. I prezzi delle case unifamiliari sono diminuiti in più della metà delle 149 più grandi aree metropolitane del paese nell’ultimo trimestre del 2006 (New York Times, 16 febbraio 2007).

La bolla immobiliare è stata così cruciale come contrasto alla stagnazione e come base per la finanziarizzazione, e così strettamente correlata al benessere di base delle famiglie statunitensi, che l’attuale debolezza del mercato immobiliare potrebbe far precipitare sia una forte recessione economica che un diffuso disordine finanziario. Ulteriori aumenti dei tassi di interesse hanno il potenziale per generare un circolo vizioso di valori immobiliari stagnanti o addirittura in calo e crescenti rapporti di servizio del debito dei consumatori che portano a un’ondata di insolvenze. Il fatto che il consumo degli Stati Uniti sia la principale fonte di domanda per l’economia mondiale solleva la possibilità che ciò possa contribuire a una crisi più globalizzata.

(5) Una tesi attualmente popolare a sinistra è che la globalizzazione finanziaria ha trasformato l’economia mondiale a tal punto che gli stati non sono più importanti. Piuttosto, come ha scritto Ignacio Ramonet in “Disarming the Market” (Le Monde Diplomatique, dicembre 1997):

La globalizzazione finanziaria è una legge a sé stante e ha creato uno Stato sovranazionale separato con un proprio apparato amministrativo, le proprie sfere di influenza, i propri mezzi d’azione. Vale a dire, il Fondo Monetario Internazionale (FMI), la Banca Mondiale, l’Organizzazione per la Cooperazione e lo Sviluppo Economico (OCSE) e l’Organizzazione Mondiale del Commercio (OMC)… Questo stato mondiale artificiale è una potenza senza base nella società. Risponde invece ai mercati finanziari e alle gigantesche imprese commerciali che ne sono i padroni. Il risultato è che gli stati reali nel mondo reale stanno diventando società senza alcuna base di potere. E la situazione peggiora continuamente.

Tali opinioni, tuttavia, hanno scarse basi reali. Mentre la finanziarizzazione dell’economia mondiale è innegabile, vederla come la creazione di una nuova internazionale del capitale significa fare un enorme salto logico. Il capitalismo monopolistico-finanziario globale rimane un sistema instabile e diviso. Il FMI, la Banca Mondiale e l’OMC (l’erede del GATT) non costituiscono (anche se si aggiungesse anche l’OCSE) “uno Stato sovranazionale separato”, ma sono organizzazioni internazionali nate nel Sistema di Bretton Woods imposto principalmente dagli Stati Uniti per gestire il sistema globale nell’interesse del capitale internazionale dopo la Seconda Guerra Mondiale. Rimangono sotto il controllo dei principali stati imperiali e dei loro interessi economici. Le regole di queste istituzioni sono applicate in modo asimmetrico, meno quando tali regole interferiscono con il capitale degli Stati Uniti, soprattutto quando favoriscono lo sfruttamento dei popoli più poveri del mondo.

(6) Quello che siamo arrivati a chiamare “neoliberismo” può essere visto come la controparte ideologica del capitale monopolistico-finanziario, come lo era il keynesismo della prima fase del capitale monopolistico classico. Gli odierni mercati internazionali dei capitali pongono seri limiti alle autorità statali per regolare le loro economie in settori quali i livelli dei tassi di interesse e i flussi di capitale. Quindi, la crescita del neoliberismo come ideologia economica egemonica a partire dai periodi Thatcher e Reagan rifletteva in una certa misura i nuovi imperativi del capitale indotti dalla globalizzazione finanziaria.

(7) La crescente finanziarizzazione dell’economia mondiale ha portato a una maggiore penetrazione imperiale nelle economie sottosviluppate e a una maggiore dipendenza finanziaria, segnata da politiche di globalizzazione neoliberista. Un esempio concreto è il Brasile, dove la prima priorità dell’economia negli ultimi due decenni, sotto il dominio del capitale finanziario monopolistico globale, è stata quella di attrarre investimenti esteri (principalmente di portafoglio) e di pagare i debiti esteri verso il capitale internazionale, compreso il FMI. Il risultato è stato un miglioramento dei “fondamentali economici” in base ai criteri finanziari, ma accompagnato da alti tassi di interesse, deindustrializzazione, lenta crescita dell’economia e maggiore vulnerabilità ai movimenti spesso rapidi della finanza globale. 21

(8) La finanziarizzazione del capitalismo ha portato a un sistema più incontrollabile. Oggi i timori di coloro che hanno la responsabilità di stabilire un minimo di stabilità nelle relazioni finanziarie globali sono palpabili. All’inizio degli anni 2000, in risposta alla crisi finanziaria asiatica del 1997-98, allo scoppio della bolla della “New Economy” nel 2000 e al default dell’Argentina sui suoi debiti esteri nel 2001, il FMI ha iniziato a pubblicare un rapporto trimestrale sulla stabilità finanziaria globale. Non c’è bisogno di leggere a lungo nelle sue varie questioni per avere un’idea chiara della crescente volatilità e instabilità del sistema. È caratteristico delle bolle speculative che una volta che smettono di espandersi scoppiano. Il continuo aumento del rischio e le crescenti iniezioni di liquidità nel sistema finanziario diventano quindi imperativi più forti quanto più fragile diventa la struttura finanziaria. Ogni numero del Global Financial Stability Report è pieno di riferimenti allo spettro dell'”avversione al rischio”, che è vista come una minaccia per i mercati finanziari.

Nel Rapporto sulla stabilità finanziaria globale del settembre 2006, i direttori del consiglio esecutivo del FMI hanno espresso preoccupazione per il fatto che la rapida crescita degli hedge fund e dei derivati creditizi potrebbe avere un impatto sistemico sulla stabilità finanziaria, e che un rallentamento dell’economia statunitense e un raffreddamento del suo mercato immobiliare potrebbero portare a una maggiore “turbolenza finanziaria“, che potrebbe essere “amplificata in caso di shock inaspettati”. L’intero contesto è quello di una finanziarizzazione così fuori controllo che gli shock inaspettati e gravi al sistema e i conseguenti contagi finanziari sono considerati inevitabili. Come ha scritto lo storico Gabriel Kolko, “Le persone che conoscono meglio il sistema finanziario mondiale sono sempre più preoccupate, e per ottime ragioni. Terribili avvertimenti stanno arrivando dalle fonti più “rispettabili”. La realtà è sfuggita di mano. I demoni dell’avidità sono sciolti”. 22

Note

- ↩ Gerald A. Epstein, “Introduzione”, in Epstein, ed., Financialization and the World Economy (Northampton, MA: Edward Elgar, 2005), 1.

- ↩ John Bellamy Foster, “Monopoly-Finance Capital”, Monthly Review 58, n. 7 (dicembre 2007), 1–14.

- ↩ L’uso corrente del termine “finanziarizzazione” deve molto al lavoro di Kevin Phillips, che lo ha impiegato nel suo Boiling Point (New York: Random House, 1993) e un anno dopo ha dedicato un capitolo chiave del suo Arrogant Capital alla “finanziarizzazione dell’America”, definendo la finanziarizzazione come “una divisione prolungata tra l’economia reale e quella finanziaria divergenti” (New York: Little, Brown e Co., 1994), 82. Nello stesso anno Giovanni Arrighi utilizzò il concetto in un’analisi della transizione egemonica internazionale in The Long Twentieth Century (New York: Verso, 1994).

- ↩ Harry Magdoff ha sollevato per la prima volta la questione di una crescente dipendenza dal debito nell’economia statunitense in un articolo originariamente pubblicato sul Socialist Register nel 1965. Vedere Harry Magdoff e Paul M. Sweezy, The Dynamics of U.S. Capitalism (New York: Monthly Review Press, 1972), 13–16.

- ↩ Robert Pollin, “Ricordando Paul Sweezy: ‘Era un uomo incredibilmente grande’”, Counterpunch, http://www.counterpunch.org, 6–7 marzo 2004; “L’uomo che spiegò l’Impero: ricordando Harry Magdoff”, Counterpunch, http://www.counterpunch.org, 6 gennaio 2006.

- ↩ Paul M. Sweezy, “More (or Less) on Globalization”, Monthly Review 49, n. 4 (settembre 1997), 3–4.

- ↩ Paul A. Baran e Paul M. Sweezy, Monopoly Capital (New York: Monthly Review Press, 1966).

- ↩ James Tobin, “Sull’efficienza del sistema finanziario”, Lloyd’s Bank Review, n. 153 (1984), 14–15.

- ↩ Nell’analisi che segue seguo una convenzione economica di lunga data nell’usare il termine “economia reale” per riferirmi al regno della produzione (cioè la produzione economica misurata dal PIL), in contrapposizione all’economia finanziaria. Eppure sia l'”economia reale” che l’economia finanziaria sono ovviamente reali nel senso comune del termine.

- ↩ Harry Magdoff e Paul M. Sweezy, Stagnation and the Financial Explosion (New York: Monthly Review Press, 1987), 149. Magdoff e Sweezy stavano rispondendo a un editoriale di Business Week che concludeva il suo numero speciale del 16 settembre 1985 su “The Casino Society”.

- ↩ Paul M. Sweezy, “Economic Reminiscences”, Monthly Review 47, n. 1 (maggio 1995), 8; Lukas Menkhoff e Norbert Tolksdorf, Financial Market Drift (New York: Springer-Verlag, 2001).

- ↩ L’incapacità dell’investment banking di riconquistare la sua posizione di potere all’apice del sistema (come il cosiddetto “trust monetario”) che aveva raggiunto nel periodo formativo del capitalismo monopolistico può essere attribuita al fatto che le condizioni su cui si era basato il suo potere in quel periodo erano transitorie. Vedi Paul M. Sweezy, “Investment Banking Revisited”, Monthly Review 33, n. 10 (marzo 1982).

- ↩ Harry Magdoff e Paul M. Sweezy, La fine della prosperità (New York: Monthly Review Press, 1977), 35.

- ↩ Sweezy, “Reminiscenze economiche”, 8–9.

- ↩ Questo è in linea con l’ipotesi dell’instabilità finanziaria di Keynes e Hyman Minsky. Vedi Minsky, può succedere di nuovo? (Armonk, New York: M. E. Sharpe, 1982).

- ↩ Robert W. Parenteau, “La bolla statunitense della fine degli anni ‘1990”, in Epstein, ed., Financialization and the World Economy, 136-38.

- ↩ Doug Henwood, Dopo la nuova economia (New York: The New Press, 2005), 231; Fred Magdoff, “Esplosione del debito e della speculazione“, Monthly Review 58, n. 6 (novembre 2006), 7, 19; Epstein, “Introduzione”, 4; Garry J. Schinasi, Salvaguardare la stabilità finanziaria (Washington, D.C.: Fondo monetario internazionale, 2006), 228–32.

- ↩ Greta R. Krippner, “La finanziarizzazione dell’economia americana”, Socio-economic Review 3, n. 2 (2005), 173-208; James Crotty, “Il paradosso neoliberista”, in Epstein, ed., Financialization and the World Economy, 77-110.

- ↩ Edward N. Wolff, “Cambiamenti nella ricchezza delle famiglie negli anni ‘1980 e ‘1990 negli Stati Uniti”. The Levy Economics Institute of Bard College, Working Paper No. 407 (maggio 2004), tabella 2, http://www.levy.org.

- ↩ Pollin, “L’uomo che spiegò l’impero”.

- ↩ Vedi Daniela Magalhães Pates e Leda Maria Paulani, “La globarlizzazione finanziaria del Brasile sotto Lula” e Fabríco Augusto de Loiveira e Paulo Nakatini, “L’economia brasiliana sotto Lula”, in Monthly Review 58, n. 9 (febbraio 2007), 32–49.

- ↩ Fondo monetario internazionale, The Global Financial Stability Report (marzo 2003), 1-3 e (settembre 2006), 74-75.

- ↩ Gabriel Kolko, “Perché incombe un diluvio economico globale”, Counterpunch, http://www.counterpunch.org, 15 giugno 2006.