MR 2004/10 Perché la stagnazione?

Perché la stagnazione?

(01 ottobre 2004)

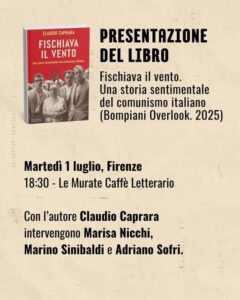

Questa è una ricostruzione dagli appunti di un discorso tenuto all’Harvard Economics Club il 22 marzo 1982, ed è ristampato dal numero di giugno 1982 di

KW

La domanda “Perché la stagnazione?” ha un significato piuttosto speciale per me. Ho iniziato il mio lavoro di laurea in economia esattamente cinquant’anni fa quest’anno. La recessione ciclica iniziata nel 1929 si stava avvicinando al fondo. La disoccupazione in quell’anno, secondo i dati del governo, era del 23,6 per cento della forza lavoro, e raggiunse il suo punto più alto nel 1933 al 24,9 per cento. È rimasto nell’intervallo a due cifre per tutto il decennio. Tuttavia, nel 1933 iniziò una ripresa, che si rivelò essere la più lunga mai registrata fino a quel momento. Anche al massimo nel 1937, tuttavia, il tasso di disoccupazione era ancora del 14,3 per cento, e salì alla fine dell’anno. Quello è anche l’anno in cui ho ottenuto il mio dottorato di ricerca. Riuscite a immaginare una serie di circostanze meglio calcolate per inculcare in un giovane economista l’idea che il problema economico fondamentale non fosse costituito da alti e bassi ciclici, ma da una stagnazione secolare?

Sulla scia della brusca recessione del 1937, un dibattito sulle cause della stagnazione cominciò a diffondersi nella professione economica. I due protagonisti più importanti furono Alvin Hansen e Joseph Schumpeter, i migliori economisti di Harvard degli anni ’30. La posizione di Hansen fu meglio riassunta nel suo libro del 1938 Full Recovery or Stagnation?, quello di Schumpeter nell’ultimo capitolo del suo trattato in due volumi del 1939 sui cicli economici.

Schumpeter ha etichettato la teoria di Hansen come la “teoria delle opportunità di investimento che svaniscono”, ed è una caratterizzazione appropriata. Secondo questa teoria, la moderna economia capitalista sviluppata ha un’enorme capacità di risparmio, sia a causa della sua struttura societaria che a causa della distribuzione molto ineguale del reddito personale. Ma se mancano adeguate opportunità di investimento redditizie, questo potenziale di risparmio non si traduce in una formazione di capitale reale e in una crescita sostenuta, ma in una riduzione del reddito, in una disoccupazione di massa e in una depressione cronica, una condizione riassunta nel termine stagnazione. (Il quadro di questa analisi è stato ovviamente derivato direttamente dalla Teoria Generale di Keynes, che è stata pubblicata nel 1936, e di cui Hansen era l’interprete e il campione più noto da questa parte dell’Atlantico.)

Per completare la teoria, ciò che era necessario era una spiegazione del perché ci dovesse essere una tale scarsità di opportunità di investimento negli anni ’30 rispetto ai tempi precedenti. Il tentativo di Hansen di colmare questa lacuna si estendeva in termini di quelli che considerava alcuni cambiamenti storici irreversibili che avevano cominciato ad accumularsi nei decenni precedenti e che alla fine arrivarono a dominare la scena dopo quella che Schumpeter chiamò la “crisi mondiale” iniziata nel 1929. Per semplificare un po’, questi cambiamenti, secondo Hansen, erano (1) la fine dell’espansione geografica, a volte messa in termini di “chiusura della frontiera” ma interpretata da Hansen in un senso globale più ampio; (2) un calo del tasso di crescita della popolazione; e (3) una tendenza da parte delle nuove tecnologie ad essere meno utilizzatrici di capitale rispetto alle prime fasi dello sviluppo capitalistico. Secondo Hansen, tutti questi cambiamenti hanno operato per limitare la domanda di nuovi investimenti di capitale e in questo modo hanno trasformato la grande capacità di risparmio del sistema in una forza produttrice di stagnazione piuttosto che in un motore di rapida crescita.

I critici di Hansen, tra cui Schumpeter, riuscirono a vedere poco merito in questa teoria. Non che negassero la necessità di una sana formazione di capitale per sostenere la crescita e l’alta occupazione: semplicemente non potevano accettare l’argomento che i cambiamenti indicati da Hansen fossero reali, o se fossero reali che avrebbero necessariamente comportato un indebolimento della domanda di nuovi investimenti. La fine dell’espansione geografica negli Stati Uniti è arrivata alla fine del diciannovesimo secolo: perché dovrebbe iniziare ad avere effetti economici così negativi tre o quattro decenni dopo? La crescita della popolazione non stimola necessariamente gli investimenti: può anche significare più disoccupazione, raddoppio delle abitazioni, un tenore di vita più basso. E la presunta natura e l’effetto dei cambiamenti nell’innovazione tecnologica non erano dimostrati e, secondo i critici, indimostrabili.

Opponendosi alla teoria di Hansen, Schumpeter ne propose un’altra che pose in modo un po’ diverso. Invece di chiedersi che cosa abbia causato la stagnazione degli anni ’30, si è chiesto perché la ripresa ciclica iniziata nel 1933 si sia conclusa così al di sotto di quella che lui e altri avevano sempre supposto essere la situazione “normale” alla fine della fase di prosperità del ciclo: piena occupazione, aumento dei prezzi, stretta creditizia. and so on. Alcuni di voi ricorderanno che Schumpeter classificò i cicli economici in tre tipi, ognuno dei quali prende il nome da un precedente ricercatore di questi fenomeni: “Kitchins” (cicli molto brevi, fondamentalmente di inventario); “Juglars” (quello che la maggior parte degli scrittori pensa come il ciclo economico); e “Kondratieffs” (un presunto ciclo della durata di circa cinquant’anni, la cui realtà Schumpeter credeva). L’esperienza degli anni ’30 l’ha descritta come “il deludente Juglar”. Perché?

Rifiutando la teoria di Hansen della scomparsa delle opportunità di investimento, Schumpeter incolpò il clima anti-business del periodo, un clima, tra l’altro, che pensava fosse un inevitabile sottoprodotto dello sviluppo capitalista. In un certo senso questa potrebbe essere chiamata la “teoria della stagnazione del New Deal”, e in una forma o nell’altra era condivisa dalla maggior parte dei conservatori politici. Ma Schumpeter, com’era sua abitudine, gli diede una svolta speciale: per lui il nocciolo della questione non era tanto il contenuto della legislazione del New Deal – che riconosceva come compatibile con il normale funzionamento del capitalismo – quanto il personale che amministrava la legislazione e quello che considerava lo spirito anti-business con cui agiva. Questi, a suo avviso, hanno avuto un effetto frenante e repressivo sulla fiducia e sull’ottimismo degli imprenditori, rovinando le loro speranze per il futuro e inibendo le loro attività di investimento nel presente.

Naturalmente non è un caso che questo dibattito sulla stagnazione sia fiorito all’indomani del brusco declino ciclico del 1937-38. Prima di allora sembrava ragionevole sperare che la lunga ripresa iniziata nel 1933 sarebbe continuata fino alla produzione di capacità e alla piena occupazione. La recessione è stata quindi un brusco shock. Con il tasso di disoccupazione che salì al 19 per cento nel 1938 e rimase al di sopra del 17 per cento nel 1939, la triste realtà della stagnazione non poteva più essere negata. Il libro di Hansen del 1938 e la risposta di Schumpeter dell’anno successivo furono solo i punti salienti di ciò che diede tutti i segni di diventare una delle controversie classiche nella storia del pensiero economico. E non furono coinvolti solo gli economisti: Franklin Delano Roosevelt, il suo New Deal, un tempo pieno di speranze rovinato da una nuova e inaspettata calamità economica, nominò un Comitato Economico Nazionale Temporaneo (TNEC) di alto livello per scoprire cosa fosse andato storto e cosa si potesse fare al riguardo. Ma prima che il TNEC potesse anche solo iniziare a riferire le sue (in definitiva molto scarse) scoperte, arrivò la Seconda Guerra Mondiale. Da un giorno all’altro l’intero tema della stagnazione scomparve dalla vista, per non essere mai più ripreso.

Dopo la guerra, nel 1952, fu pubblicato in Inghilterra uno studio serio e importante sull’argomento, Maturity and Stagnation in American Capitalism, di Josef Steindl, un rifugiato austriaco che aveva trascorso gli anni della guerra all’Istituto di Statistica di Oxford. Ma è stato ignorato dalla professione economica, e il lungo periodo di espansione capitalistica del dopoguerra, che era in corso al momento della pubblicazione del libro, sembrava aver relegato l’intera “problematica” della stagnazione nel regno delle curiosità storiche.

Gli eventi più recenti, tuttavia, hanno dimostrato che la sepoltura della stagnazione è stata, a dir poco, prematura. Non c’è bisogno di ricordarvi che a metà degli anni ’70 il problema era tornato di nuovo, questa volta con una nuova svolta riflessa in un nuovo nome, “stagflazione”. Proprio quando è riapparso potrebbe essere oggetto di dibattito. Forse era la fine degli anni ’50, con la guerra del Vietnam che fungeva da fattore di rinvio temporaneo. Forse erano i primi anni ’70, dopo la stretta creditizia della Penn Central e l’abbandono formale del gold standard da parte di Nixon e un breve esperimento con il controllo dei salari e dei prezzi. O forse il vero ritorno della stagnazione dovrebbe essere datato dalla recessione del 1974-75. In ogni caso, la seconda metà degli anni ’70 ha mostrato il fenomeno nella sua nuova forma di stagflazione, sotto gli occhi di tutti. E non c’è dubbio che da allora la situazione sia peggiorata, come testimoniano eloquentemente due serie di fatti. In primo luogo, si prevede che la disoccupazione nel mondo capitalista avanzato (24 paesi dell’OCSE) raggiungerà i 30 milioni quest’anno, un tasso di circa il 10% della forza lavoro totale (con cifre molto più alte, naturalmente, per le donne, i giovani e le minoranze). In secondo luogo, negli Stati Uniti ci sono state due recessioni negli anni successivi, con quella attuale che molto probabilmente degenererà in una depressione su vasta scala. (Questo non vuol dire che coloro che si aspettano o prevedono una ripresa nel prossimo futuro si sbaglino necessariamente. Nel 1930 ci fu una breve ripresa e, naturalmente, la lunga ripresa già accennata dal 1933 al 1937: in effetti, gli alti e bassi intorno alla tendenza, che può essere essa stessa al rialzo o al ribasso, sono sempre non solo possibili, ma inevitabili).

Non pretendo di stare al passo con la letteratura economica più recente così come appare, ma ho l’impressione che la professione economica non abbia ancora iniziato a riprendere il dibattito sulla stagnazione che è stato così bruscamente interrotto dallo scoppio della seconda guerra mondiale. Ho la sensazione che se chiedete a un economista come siamo finiti nel pasticcio in cui ci troviamo, lui o lei, pur non negando che si tratti davvero di un pasticcio, vi risponderà dando consigli su come uscirne, ma non avrà nulla di molto illuminante da dire su come ci siamo finiti. Leonard Silk, il ben informato redattore economico del New York Times, è un buon esempio. Ultimamente, in molti dei suoi articoli, ha enfatizzato la precarietà dell’attuale situazione economica, criticando le politiche dell’amministrazione Reagan e suggerendo modi per fare meglio. In uno di questi articoli, nella sezione “Business” del giornale domenicale del 14 marzo, ha persino incluso una considerevole quantità di materiale di fondo, incentrato su cinque grafici risalenti al 1965, che mostrano che le radici del problema risalgono a molto tempo fa. Il titolo dell’articolo è interessante: “Quello che sta succedendo non è una depressione. E’ uno stato cronico di disoccupazione e di stagnazione industriale. L’ha causato il governo”. A prima vista questa potrebbe sembrare sia una descrizione della stagnazione che una sua spiegazione. Ma se leggi l’articolo, non troverai molto in termini di spiegazione. Non c’è da stupirsi, dal momento che dal 1965 ci sono state cinque diverse amministrazioni con una varietà di ideologie e politiche, e sembrerebbe a priori piuttosto improbabile che si possa distillare da tutta l’esperienza un’entità meritevole del nome di “il” governo su cui addossare la colpa. Né Leonard Silk cerca davvero di farlo. C’è piuttosto il sospetto che qualche redattore tormentato abbia scritto il titolo senza leggere l’articolo con troppa attenzione.

Quindi abbiamo ancora la domanda: “Perché la stagnazione?” Fu sollevato e poi abbandonato senza alcuna risposta soddisfacente negli anni ’30. La realtà ora lo sta riponendo. Penso che sia giunto il momento di accettare la sfida e riprendere la ricerca di una risposta.

Penso che faremo bene se cominceremo da dove Hansen ha iniziato negli anni ’30. La struttura dell’economia, sia nella sua dimensione aziendale che in quella individuale, è fondamentalmente la stessa di mezzo secolo fa. Il suo potenziale di risparmio è ancora enorme, e i cambiamenti intervenuti hanno avuto la tendenza a renderlo maggiore piuttosto che minore nel periodo intermedio. La concentrazione delle imprese è aumentata e la distribuzione dei redditi individuali rimane fortemente disuguale. Inoltre, i cambiamenti nella struttura fiscale sono stati sempre più favorevoli alle società e ai ricchi. Come sempre in tali condizioni, è necessaria una performance degli investimenti solida e sostenuta per evitare che l’economia cada nella stagnazione. Ed è proprio questo che manca da molto tempo ormai, soprattutto negli ultimi anni. Quindi la causa immediata della stagnazione è la stessa ora come lo era negli anni ’30: una forte propensione al risparmio e una debole propensione all’investimento.

Permettetemi di fare una breve digressione per sottolineare che il fatto che la performance complessiva dell’economia negli ultimi anni non sia stata molto peggiore di quanto non sia stata in realtà, o così negativa come lo era negli anni ’30, è in gran parte dovuta a tre cause: (1) il ruolo molto maggiore della spesa pubblica e dei deficit pubblici; (2) l’enorme crescita del debito dei consumatori, compreso il debito ipotecario residenziale, soprattutto durante gli anni ’70; e (3) l’aumento esponenziale del settore finanziario dell’economia che, a parte la crescita del debito in quanto tale, include un’esplosione di tutti i tipi di speculazione, vecchia e nuova, che a sua volta genera più di un semplice rivolo di potere d’acquisto nell’economia “reale”, per lo più sotto forma di aumento della domanda di beni di lusso. Queste sono forze importanti che contrastano la stagnazione finché durano, ma c’è sempre il pericolo che, se portate troppo lontano, esplodano in un panico vecchio stile di un tipo che non vedevamo dal periodo 1929-1933.

Quindi, in fondo, siamo tornati al punto in cui si era interrotto il dibattito degli anni ’30: perché l’incentivo a investire è così debole? Le risposte di Hansen sono, credo, molto meno, non più, persuasive oggi di quanto non lo fossero quando le avanzò per la prima volta. E sicuramente nessuno può seguire la linea di Schumpeter di incolpare le politiche anti-business per aver scoraggiato i capitalisti dall’investire negli anni successivi alla Seconda Guerra Mondiale, men che meno con un’amministrazione al potere come quella che abbiamo ora a Washington. Dobbiamo guardare altrove.

Suggerisco che la risposta si trovi nell’analisi del lungo periodo – venticinque anni o giù di lì – che seguì la seconda guerra mondiale, durante il quale non abbiamo avuto un problema di stagnazione. In effetti, in quel periodo l’incentivo a investire era forte e sostenuto, e il record di crescita dell’economia era forse il migliore per qualsiasi periodo comparabile nella storia del capitalismo. Perché?

La ragione, credo, è che la guerra ha alterato i dati della situazione economica mondiale in modi che hanno enormemente rafforzato l’incentivo a investire. Elenco in forma molto sintetica i fattori principali: (1) la necessità di fare un buon danno in tempo di guerra; (2) l’esistenza di una vasta domanda potenziale di beni e servizi la cui produzione era stata eliminata o fortemente ridotta durante la guerra (case, automobili, elettrodomestici, ecc.): un enorme bacino di potere d’acquisto accumulato durante la guerra da imprese e individui che poteva essere utilizzato per trasformare la domanda potenziale in domanda effettiva; (3) l’instaurazione dell’egemonia globale degli Stati Uniti come risultato della guerra: il dollaro USA è diventato la base del sistema monetario internazionale, il commercio prebellico e i blocchi valutari sono stati smantellati e sono state create le condizioni per movimenti di capitale relativamente liberi, il che è servito ad alimentare un’enorme espansione del commercio internazionale; (4) derivazioni civili dalla tecnologia militare, in particolare l’elettronica e gli aerei a reazione; e (5) la costruzione da parte degli Stati Uniti di un’enorme industria di armamenti in tempo di pace, stimolata dalle grandi guerre regionali in Corea e in Indocina. Molto importante, ma spesso trascurato, è il fatto che questi cambiamenti si sono tradotti in un cambiamento fondamentale nel clima imprenditoriale. Il pessimismo e la cautela lasciati dagli anni ’30 non furono dissipati immediatamente, ma quando divenne chiaro che il boom del dopoguerra aveva radici molto più profonde della semplice riparazione dei danni e delle perdite della guerra stessa, l’umore cambiò in uno di ottimismo a lungo termine. Si innescò un grande boom di investimenti in tutte le industrie essenziali di una moderna società capitalista: l’acciaio, le automobili, l’energia, la costruzione navale, la chimica pesante e molte altre. La capacità è stata costruita rapidamente in tutti i principali paesi capitalisti e in alcuni dei paesi più avanzati del terzo mondo come il Messico, il Brasile, l’India e la Corea del Sud.

Nel tracciare le cause del riemergere della stagnazione negli anni ’70, il punto cruciale da tenere a mente è che ognuna delle forze che hanno alimentato la lunga espansione postbellica era, ed era destinata ad essere, autolimitante. Questo fa parte della natura stessa dell’investimento: non solo risponde a una domanda, ma la soddisfa. I danni subiti in tempo di guerra sono stati riparati. La domanda differita durante la guerra fu soddisfatta. Il processo di costruzione di nuove industrie (compresa un’industria degli armamenti in tempo di pace) richiede molti più investimenti che il loro mantenimento. L’espansione della capacità industriale finisce sempre per creare un eccesso dicapacità.

Per dirla in modo diverso: un forte incentivo a investire produce un’esplosione di investimenti che a sua volta mina l’incentivo a investire. Questo è il segreto del lungo boom del dopoguerra e del ritorno alla stagnazione negli anni ’70. Quando il boom ha cominciato a esaurirsi, la stagnazione è stata combattuta per alcuni anni dalla creazione di un debito sempre maggiore, sia nazionale che internazionale, da una speculazione sempre più frenetica, da un’inflazione sempre maggiore. Ormai questi palliativi sono diventati più dannosi che utili, e al problema della stagnazione si è aggiunto quello di una situazione finanziaria in rapido deterioramento.

Questo significa che sto sostenendo o insinuando che la stagnazione è diventata uno stato di cose permanente? Niente affatto. Alcune persone – penso che sarebbe giusto includere Hansen in questa categoria – pensavano che la stagnazione degli anni ’30 fosse destinata a durare e che potesse essere superata solo da cambiamenti fondamentali nella struttura delle economie capitaliste avanzate. Ma, come l’esperienza ha dimostrato, si sbagliavano, e un argomento simile oggi potrebbe anche rivelarsi sbagliato. Personalmente non credo che una nuova guerra possa avere le stesse conseguenze dell’ultima volta (o come ha fatto su scala minore dopo la prima guerra mondiale). Se una nuova guerra fosse abbastanza grande da avere un impatto importante sull’economia, probabilmente diventerebbe una guerra nucleare, dopo la quale potrebbe rimanere poco da ricostruire. Ma nessuno può dire con certezza che non ci saranno mai altri nuovi potenti stimoli agli investimenti, come, per esempio, sono stati forniti dalla rivoluzione industriale, dalla ferrovia e dall’automobile in tempi passati. Quello che si può dire, credo, è che nulla di simile è visibile all’orizzonte ora. Per coloro che capiscono questo, la lezione è abbastanza chiara: piuttosto che aspettare un miracolo (o un disastro irrecuperabile), è giunto il momento di dedicare i nostri pensieri e le nostre energie a sostituire l’attuale sistema economico con uno che operi per soddisfare i bisogni umani e non come un mero sottoprodotto della presenza o dell’assenza di opportunità di investimento attraenti per una manciata di capitalisti socialmente irresponsabili.

Permettetemi di concludere con alcune osservazioni sulla rilevanza dell’analisi precedente per un argomento al quale gli economisti hanno dedicato un’attenzione crescente negli ultimi anni, vale a dire se la storia del capitalismo sia stata caratterizzata o meno da un lungo ciclo della durata di circa cinquant’anni (quello che Schumpeter chiamava il ciclo di Kondratieff). In primo luogo, dovremmo essere chiari sul fatto che la questione qui non è se lo sviluppo capitalistico avvenga in modo diseguale, con periodi di rapida espansione seguiti da periodi di lenta (o addirittura nulla) espansione e viceversa – quelle che sono state spesso definite onde lunghe. L’esistenza empirica delle onde lunghe in questo senso è innegabile, e si può contare sull’ingegnosità degli statistici che operano con una varietà quasi infinita di possibili fonti statistiche per giustificare una sequenza temporale di tassi di crescita accelerati e ritardati compatibile con l’esistenza di un meccanismo ciclico sottostante.

Ma la compatibilità con l’esistenza di un meccanismo ciclico è completamente diversa dalla prova dell’esistenza di un siffatto meccanismo. La ragione per cui accettiamo l’idea che esistano cicli relativamente brevi (cioè cicli di durata inferiore a dieci anni, cicli di Kitchin e Juglar di Schumpeter) è che i meccanismi all’opera possono essere chiariti analiticamente e verificati empiricamente. Il punto importante è essere in grado di dimostrare che le due fasi fondamentali del ciclo, espansione e contrazione, possono essere mostrate come contenenti ciascuna i semi del suo opposto. Questo principio è alla base di tutte le moderne teorie del ciclo economico. Per citare quello che è stato a lungo un libro di testo standard sull’argomento:

I cicli economici consistono in alternanze ricorrenti di espansione e contrazione dell’attività economica aggregata… L’economia sembra essere incapace di rimanere in equilibrio, e i periodi di espansione dell’attività lasciano sempre e troppo presto il posto al declino della produzione e dell’occupazione. Inoltre, e questa è l’essenza del problema, ogni rialzo o ribasso si auto-rinforza. Si nutre di se stesso e crea ulteriore movimento nella stessa direzione; Una volta iniziato, persiste in una determinata direzione fino a quando non si accumulano forze per invertire la direzione. (Robert A. Gordon, Fluttuazioni d’affari, New York, 1952, p. 214)

La frase chiave è “fino a quando non si accumulano forze per invertire la direzione”. Ciò si verifica sia nella fase di espansione che in quella di contrazione del normale ciclo economico, ma la simmetria si rompe quando si tratta di onde lunghe. Come abbiamo già notato nel caso della lunga espansione successiva alla seconda guerra mondiale, l’inversione di tendenza ha effettivamente luogo: è la natura di un boom di investimenti ad esaurirsi. Ma è altrettanto chiaro dalle esperienze degli anni ’30 e ’70 che la fase di stagnazione di un’onda lunga non genera alcuna “forza di inversione”. Se e quando tali forze emergono, esse non hanno origine nella logica interna dell’economia, ma nel più ampio contesto storico all’interno del quale l’economia funziona. Fu la seconda guerra mondiale a porre fine alla stagnazione degli anni ’30. Non sappiamo ancora cosa porrà fine alla stagnazione degli anni ’70 e ’80, o che tipo di fine sarà.2004, Volume 56, Numero 05 (ottobre)